网贷备案进行时 翼龙贷支持发布借款人画像报告

来源:零壹财经 | 时间:2019-05-15 | 阅读量 : 356

日前,由零壹财经编写、翼龙贷作为支持单位的《P2P网贷备案进行时——从借款人画像审视行业边界与价值报告》(以下简称“报告”)在京发布。

报告在全行业借款人综合数据分析基础上,对各平台借款人进行精准画像,展现行业过往历史中为实现普惠金融、助力小微实体发展、缓解融资难/融资贵问题所作出的价值,并对误入歧途的资产类型进行解析。

报告认为,历经了鲜人问津、急速扩张、机构林立、问题频发、强监管介入、备案延期、密集雷潮、专项检查、争取备案等阶段,P2P行业所创造的令更多人享受普惠金融服务、改善就业问题、压低传统金融业务费率、规范民间借贷准则、科技能力使资金端资产端一一对应、为国家征信体系建设添砖加瓦等社会贡献值得肯定。

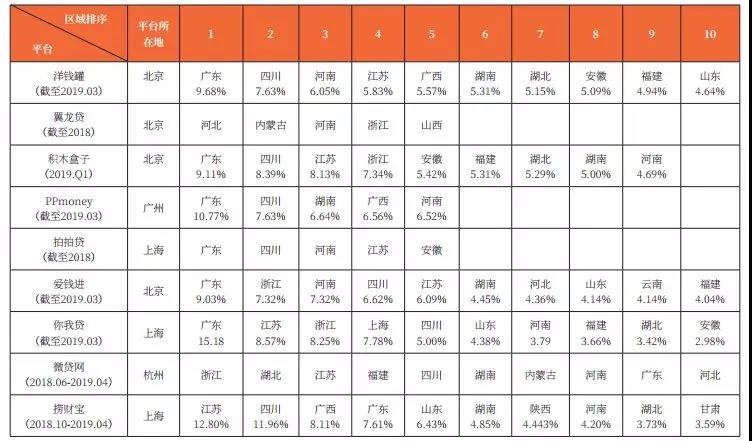

借款人画像现状:发达省份融资需求更强 与平台业务性质高度相关

报告显示,从借款人户籍来看,借款人零散分布于31个省、市、自治区,整体呈现以东南沿海地区为主要集中区域,向中西部地区递减的分布特征,四川省在中西部地区尤为突出。其中广东省借款人尤为集中,占比达10.59%,其次为浙江省6.65%、江苏省6.62%,这与东南沿海地区商贸服务、制造加工产业尤为发达密不可分。

同时,借款人分布也与平台业务性质高度相关。如翼龙贷,资产以三农类为主,其借款用户按照行业特性主要分布于河北、内蒙古、河南等种植、养殖农业大省,具有高度的行业地域特性。而小额信贷、企业经营贷、消费贷为主的平台借款人则集中于广州、浙江、江苏等商贸发达地区。

部分网贷平台借款人区域分布情况(图片来源:零壹智库)

在年龄区间分布上,网贷平台主力借款人群为20-40岁的中青年群体。与此同时,借款人呈现行业性特征。 翼龙贷借款用户多为农业种植户和养殖户,相对于消费和经营类贷款用户年龄偏大,35岁以下借款人相对较少,多集中于35岁至45岁,45岁以上借款人占比也高达34%。互联网化的金融服务,正在向更为广泛的地域分布和更为宽泛年龄层传递。

在借款金额上,主要以小额分散为主。如翼龙贷涉及的农业、养殖经营周转贷款,由于部分产业具有既定规模性,借款金额多集中于5-10万元。

部分网贷平台借款人借款金额分布(图片来源:零壹智库)

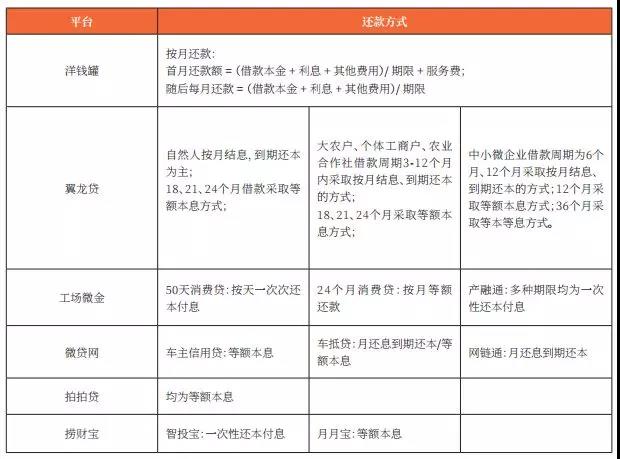

在还款方式上,翼龙贷对于各类借款人都按照期限进行分类,短期借贷多为按月结息、到期还本的方式;而12个月以上的长期采用等额本息或等本等息的方式规避长期借贷由于时间产生的风险。

部分平台借款产品还款方式(图片来源:零壹智库)

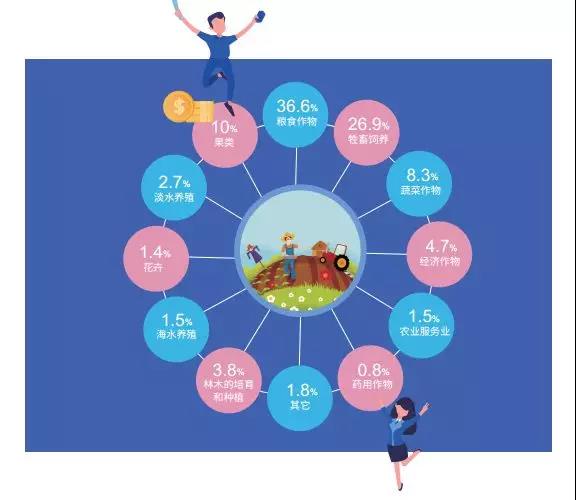

P2P借款呈现六大应用场景 涉农前景更为广阔

报告称,近年来政策不断聚焦三农,也让P2P网贷引导城市闲余资金支持三农发展找到基本路径。在收录主营业务的146家平台中,业务涉及农村金融的共13家平台,包含翼龙贷在内约占平台总数的9%,其中业务单一集中于农村金融业务的仅2家。

我国农村农业也在向集约化、机械化、规模化发展,大批农户以及涉农企业开始利用互联网途径解决土地流转、购买种子、树苗、农药、化肥、农机器械等资金需求,同时也涉及了涉农企业生产、加工、销售农产品。当前P2P的资金流向主要有两种,一种是直接给农户,用于生产、种植、加工等;另一种是农资,可以拿到化肥、器具、种苗等,确保借款用途真实可靠。

翼龙贷借款用途分布

如养鸭场每只蛋鸭饲养周期约为280天,年产蛋240-260枚,创造营收约220元。而饲养期过后蛋鸭产蛋率下降就会被淘汰,转卖给加工厂。为实现规模效益,整个养殖期间,从前期购买、饲养、到后期出售以及转卖处置,每个阶段和时点的饲料配比、进食时间都会严格把控,规模化农业高产值得背后,是高密度的资金。

相对于卖鲜鸭蛋、松花蛋和烤鸭蛋的价格更高,但由于烤鸭蛋需要15天的生产周期,过多的投入会造成养殖场流动资金吃紧,此时相对于银行等传统授信对资质的严格把控,翼龙贷提供的网络借贷更为符合三农用户的资金需求,能够迅速、精准解决因生产周期生产周期产生的阶段性流动资金紧张。

报告表示,相对于金融机构和电商,P2P 涉农力量相对薄弱,但金融服务灵活、能够敏捷应变市场需求,值得发掘。

P2P网贷为社会创造的价值值得肯定

报告指出,行业乱象过后,网贷平台的价值正在进一步凸显,无论是普惠金融服务、支持实体经济、规范借贷服务、还是金融科技升级,P2P网贷都做出了有益尝试。

以翼龙贷为例,囿于出行成本高、征信数据缺失、地理位置偏远等因素,农村“融资难、融资贵”现象普遍存在,农村地区金融机构业务往往被高运营成本掣肘,无法全面开展。

翼龙贷认为,通过大数据、云计算、智能设备终端等金融科技手段,“三农”领域不再受制于时间和空间限制,交易成本和金融服务门槛得到极大降低,不同层次和类型的农民在家中便可享受到个性化互联网金融服务。

现代农业已从传统的农业生产扩展到销售、运输等各个环节,翼龙贷在产品服务对象上不仅满足传统种养殖农户、新型职业农民、返乡创业农民工的融资需求,还积极研究回乡创业大学生、乡村文化和旅游业人群等“三农”领域各层次人群特征,更好地满足乡村振兴多样化互联网金融服务需求。

此外还利用科技能力为征信缺失人群提供数据依托。2019年1月,翼龙贷与中国司法大数据研究院签署合作协议,正式接入司法数据查询系统,此后将及时获取法研院权威、精准、全量的涉诉信息,有效地筛查借贷信用风险,并能在借款人出现还款能力恶化时及时接收预警,降低企业经营风险。

利用数据风控的同时,翼龙贷也会将拒贷情况向法院反馈,堵住被执行人在互金领域的融资渠道,增加法院执行威慑力,助力促进法院审判执行工作,增加对被执行人的社会综合压力和失信成本,协同全社会资源共建联合诚信体系。

报告最后以翼龙贷等三家平台为代表做价值阐述。

1)创新业务模式,资金资产一一对应是金融体系内的革新,从金融服务模式来看,高度契合小微需求、实现出借端和借款端一一对应是网络借贷区别于传统金融的主要特征,也是行业的价值所在。

2)更多人享受金融服务。零壹财经统计的222家样本平台数据也显示,P2P网贷无论是从出借端还是借款端都已经实现了除港澳台地区的全国性用户群覆盖。尽管西藏、青海、新疆等地区的借款人地域占比不足1%,但却足以说明普惠金融服务正在从东南沿海地区向中西部地区渗透,实现金融服务的“普”适性。

3)改善就业问题。除解决实体资金困境外,P2P网贷焕发的产业活力也在一定程度上帮助企业实现规模效应,扩大服务半径、增加就业岗位。

4)打通资金通道。P2P网贷用互联网打通的消费金融的资金渠道,正在通过高效的途径解决小额度、大体量、非标准的金融服务需求。

5)规范民间借贷,缓解乱象。P2P网贷的产生和发展在规范民间借贷、缓解行业乱象、推进互联网金融服务法治化建设方面也提供了有益借鉴。

6)科技能力反哺传统金融。经历了前期的数据积累和技术迭代升级,当下P2P网贷平台已经形成各具特色的专业化风控体系,作为解决普惠金融服务的基础设施,网贷机构的金融科技早已开始接受市场的校正和检验,逐渐开始反哺传统及金融机构。

7)借助互联网 降低经营、交易成本。P2P网贷平台运用大数据、云计算、人工智能等金融科技手段,可以通过批量采集数据,用数据模型在短期内进行信贷审核和资产定价,充分提升了金融服务效率。

8)丰富出借人理财需求。从出借用户的角度来看,P2P网贷是除银行、股票、债券等途径外能够满足用户投资理财的重要方式之一,小额的出借门槛让更多用户群体体会到了金融理财服务带来的收益。

9)征信体系建设、黑名单机制、司法数据对接以及电子合同备案,互联网金融交易体系正在不断完善,信用体系的建设对于贷前增强风险识别和风险防控能力、贷后联合惩戒失信被执行人都提供了强有力的支撑。

相关报道

-

陆奇捷谈互金下乡:造舟万亿蓝海2019-05-20陆奇捷:农村普惠金融驶入快车道 为乡村振兴注入源源活水2019-03-05

-

翼龙贷公益书“香”田间 村民致富激发新动能2021-03-17翼龙贷情系贵州革命老区 爱心图书送进易地扶贫搬迁点2021-01-13